-20% ¡Descuento hasta el 28 de febrero!

Máster en Fiscalidad Internacional online

Con el Máster en Fiscalidad Internacional online comprenderás las bases del derecho fiscal internacional, los criterios de soberanía fiscal (territorialidad, nacionalidad), así como la distinción entre economía de opción, elusión y fraude fiscal.

Abordarás la Tributación en no residentes, analizando la fiscalidad de la renta de los no residentes tanto en ausencia como en presencia de convenios de doble imposición, incluyendo la tributación mediante establecimiento permanente, gravámenes especiales y figuras de exención aplicables a residentes en la UE y Latinoamérica.

En el Máster en Tributación Internacional trabajarás con entornos macro y microeconómicos, y desarrollarás competencias empresariales aprendiendo a diseñar estrategias comerciales frente a la competencia y a adoptar estrategias de internacionalización, convirtiéndote en un experto en operaciones y estructuras económicas.

Título oficial emitido por Universidad Europea de Madrid

| Online con clases en directo | Clases en Español | Inicio: abril 2026 | 11 meses, 60 ECTS | Facultad de Ciencias Jurídicas, Educación y Humanidades |

Diferencias entre estudiar Asesoría Fiscal o Fiscalidad Internacional

Asesoría Fiscal

- Enfoque: Normativa y obligaciones fiscales nacionales.

- Contenido principal: Impuestos nacionales, declaraciones, optimización local.

- Ámbito de aplicación: Residencia fiscal y actividades dentro de un país.

- Mercado laboral: Consultorías, despachos, pymes, asesorías independientes.

- Tipo de empresa/cliente: Empresas y particulares locales.

Fiscalidad Internacional

- Enfoque: Normativa y convenios fiscales entre países.

- Contenido principal: Doble imposición, precios de transferencia, fiscalidad global.

- Ámbito de aplicación: Actividades, ingresos o negocios en varios países.

- Mercado laboral: Firmas internacionales, multinacionales, asesoría global.

- Tipo de empresa/cliente: Empresas internacionales, inversores, clientes con negocios globales.

Los softwares más innovadores del legaltech

Desarrollarás competencias y aptitudes con las que diferenciar tu perfil profesional a través de herramientas digitales líderes en el sector jurídico.

Nuestro Máster en Fiscalidad Internacional online, orientado a la práctica y la empleabilidad desde el primer día

Especialízate en fiscalidad internacional con líderes del sector

Consigue una doble titulación

Complementa tus estudios de máster con un curso universitario. Obtén una doble titulación con una especialización que haga destacar tu perfil profesional. Ahorra un 2 % adicional en el precio del máster y un 30 % en el del curso si te matriculas en ambos programas al mismo tiempo.

Plan de estudios

Adelántate a los perfiles del futuro. Con el Máster Universitario en Fiscalidad Internacional online y formación complementaria serás capaz de dominar todos los aspectos legales y cuestiones tributarias de la empresa.

Estructura del plan de estudios

PRIMER CURSO

| Materia | ECTS | Tipo | Idioma de impartición |

|---|---|---|---|

| 1.- Pilares de la fiscalidad internacional | 6 | OBLIGATORIA | Español (es) |

| 2.- Fiscalidad de la renta de los no residentes sin Convenio de doble imposición | 6 | OBLIGATORIA | Español (es) |

| 3.- Fiscalidad de la renta de los no residentes con Convenio de doble imposición | 6 | OBLIGATORIA | Español (es) |

| 4.- Fiscalidad indirecta del comercio exterior y de los no residentes | 6 | OBLIGATORIA | Español (es) |

| 5.- Tributación de las operaciones internacionales | 6 | OBLIGATORIA | Español (es) |

| 6.- Aplicación de la inteligencia artificial a la fiscalidad | 6 | OBLIGATORIA | Español (es) |

| 7.- Entorno, estrategia y competencia | 6 | OBLIGATORIA | Español (es) |

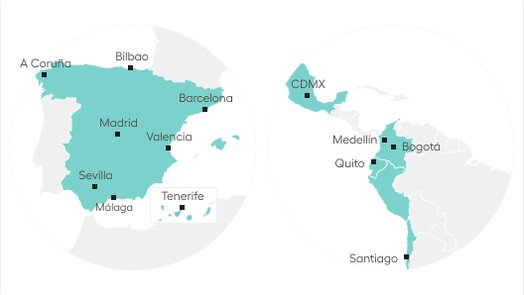

| 8.- Fiscalidad nacional: España, Perú, Colombia, Ecuador y Méjico | 6 | OBLIGATORIA | Español (es) |

| 9.- Prácticas profesionales | 6 | PRÁCTICAS | Español (es) |

| 10.- Trabajo fin de máster | 6 | TFM | Español (es) |

Módulo 1. Pilares de la fiscalidad internacional (6 ECTS)

- Fuentes de la fiscalidad internacional.

- Principios de la fiscalidad internacional.

- Criterios para determinar la soberanía fiscal: principios de territorialidad y nacionalidad.

- Delimitación conductas de tax planning (economía de opción).

- Delimitación conductas de tax avoidance (conflicto en la aplicación de la norma tributaria).

- Delimitación de conductas de tax fraud (simulación).

Módulo 2. Fiscalidad de la renta de los no residentes sin Convenio de doble imposición (6 ECTS)

- Fuentes normativas y puntos de conexión.

- Figuras de garantía de crédito tributario y exenciones.

- Tributación mediante establecimiento permanente. Elementos de cuantificación. Gravamen complementario sobre transferencias al extranjero.

- Establecimiento permanente cuyas operaciones no cierran ciclo mercantil. Actividades constructoras.

- Gravamen especial de inmuebles de entidades no residentes.

- Tributación sin establecimiento permanente. Elementos de cuantificación. Opción para residentes en otros Estados miembros de la Unión Europea o del Espacio Económico Europeo.

Módulo 3. Fiscalidad de la renta de los no residentes con convenio de doble imposición (6 ECTS)

- Estructura del MC OCDE y criterios para de-terminar la residencia.

- Establecimiento permanente.

- Rentas inmobiliarias. Beneficios empresaria-les y servicios profesionales independientes. Navegación marítima y aérea. Operaciones vinculadas.

- Dividendos, intereses y cánones. Ganancias de capitales. Trabajos dependientes. Parti-cipaciones en consejos de administración.

- Artistas y deportivas. Pensiones privadas. Remuneraciones públicas. Estudiantes. Otras rentas.

- Principio de no discriminación. Métodos para eliminar la doble imposición internacional.

Módulo 4. Fiscalidad Indirecta del comercio exterior y de los no residentes (6 ECTS)

- Impuesto sobre el Valor Añadido.

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

- Derechos arancelarios.

- Impuestos especiales.

- Importación y exportación de servicios.

- El comercio electrónico en el Impuesto sobre la Renta de los no residentes

Módulo 5. Tributación de las operaciones internacionales (6 ECTS)

- Tributación internacional de las operaciones mercantiles.

- Impuesto sobre determinados servicios digitales.

- Tributación sobre operaciones financieras: Impuesto sobre transacciones financieras.

- Valoración de operaciones.

- Precios de transferencia.

- Tratamiento contable de las operaciones internacionales.

Módulo 6. Aplicación de la inteligencia artificial a la fiscalidad (6 ECTS)

- Impacto de las nuevas tecnologías en la fiscalidad.

- Nuevas políticas e incentivos reconocidas a las nuevas tecnologías.

- Casos concretos con datos obtenidos a través de la aplicación de las nuevas tecnologías a la fiscalidad.

- Actuaciones desarrolladas por los interesados para determinar la existencia o no de situaciones de elusión fiscal y sus implicaciones.

Módulo 7. Entorno, estrategia y competencia (6 ECTS)

- Entorno de la empresa y economía.

- Introducción al análisis estratégico.

- El análisis del entorno macro y micro de los sectores de actividad.

- Dirección estratégica.

- Estrategia comercial frente a la competencia.

- Estrategias avanzadas de internacionalización.

Módulo 8. Sistema tributario de España y Colombia (6 ECTS)

Sistema Tributario de España

- Estudio del sistema tributario de España.

- Impuestos, tasas y contribuciones especiales.

- Tributos estatales.

- Tributos autonómicos.

- Tributos locales.

- Procedimientos tributarios y régimen sancionador.

Sistema Tributario de Colombia

- Estudio del sistema tributario de Colombia.

- Impuestos, tasas y contribuciones especiales.

- Procedimientos tributarios y régimen sancionador.

Módulo 9. Prácticas Profesionales (6 ECTS)

Prácticas profesionales en despachos de abogados, asesorías jurídicas de empresas, organismos oficiales, instituciones públicas y/o firmas legales.

Módulo 10. Trabajo de Fin de Máster (6 ECTS)

Realización de un trabajo/proyecto sobre asesoramiento fiscal en el que se integren todos los conocimientos adquiridos en el máster. Posterior exposición ante un tribunal académico.

Calendario de implantación del título

Año 2022

Plazas de nuevo ingreso

200 plazas verificadas.

Empleabilidad

Estudia fiscalidad internacional online y conviértete en un profesional competitivo en el ámbito que más se ajuste a tus intereses.

Asesoría o consultoría

- Asesor tributario internacional.

- Consultor fiscal internacional.

- Asesor en precios de transferencia.

- Especialista en operaciones internacionales.

Despachos de abogados

- Abogado fiscalista.

- Litigante fiscal internacional.

Departamentos de finanzas

- Gerente de planificación fiscal.

- Director de impuestos internacionales.

Organismos gubernamentales

- Especialista en fiscalidad en la Administración Pública.

- Analista de políticas fiscales internacionales.

- Inspector fiscal internacional.

Organizaciones internacionales

- Consultoría en organismos internacionales.

- Especialista en cooperación internacional.

Más allá del aula

Impulsamos tu empleabilidad y espíritu emprendedor desde el primer día. Conoce todos los recursos que ponemos a tu alcance para ayudarte a crecer, dentro y fuera de clase.

Recibe orientación personalizada de un coach profesional que te guiará en tu camino laboral. Define tus metas, fortalece tu perfil y prepárate para destacar en cada proceso de selección.

Asiste a visitas, jornadas de simulación, seminarios internacionales y eventos destacados, como la LegalWeek.

Conoce a emprendedores y participar en retos profesionales. Dispondrás de programas formativos como Proyecto Europeo ICORE.

Accede a talleres como excel aplicado, negociación efectiva, y mucho más a través de LinkedIn Learning.

¿Cómo es la metodología online?

Flexible

Asistirás a clases virtuales en directo que quedan grabadas, a las que te podrás conectar desde cualquier sitio y dispositivo.

Cercana

Contarás con el apoyo de tus profesores, que facilitarán tu aprendizaje; así como de un tutor personal que te orientará y ayudará a lograr tus objetivos.

Funcional

Dispondrás de todos los recursos y materiales en nuestro campus virtual, tu plataforma de aprendizaje con asistencia técnica 24 horas. Además, podrás acceder a la biblioteca y a una zona de comunidad con tus compañeros de clase.

Nuestro modelo educativo

Desde la Universidad Europea apostamos por un aprendizaje que te prepare para las necesidades del mundo profesional. Gracias a nuestra metodología podrás adquirir los conocimientos, destrezas, habilidades y competencias que faciliten la máxima empleabilidad en mundo global.

Acceso

Perfil recomendado

El Máster en Fiscalidad Internacional a distancia está pensado para aquellas personas que quieran formar parte del proceso estratégico internacional de las empresas. En este sentido puede ser un profesional del ámbito empresarial cuyo objetivo es ampliar sus conocimientos para poder aplicarlos en su empresa o un profesional que desee reorientar su futuro laboral accediendo a puestos relacionados con la asesoría fiscal y tributario internacional.

Si estás decidido a ser una parte determinante del futuro de las empresas y te identificas con esta descripción, ¡este es tu máster online!

- Licenciados/ Graduados en Derecho.

- Abogados y asesores de empresa en ejercicio que buscan especialización.

- Licenciados / graduados / diplomados con experiencia laboral/ profesional acreditada en los ámbitos jurídicos y/o del asesoramiento empresarial, con no menos de 1 año de experiencia demostrable realizando las mismas tareas en el mismo ámbito de conocimiento.

- Además, se considerarán aceptables otros títulos expedidos por una institución de educación superior que faculten en el país expedidor del título para el acceso a enseñanzas de postgrado y que se encuentren relacionados con el ámbito de conocimiento de este título.

Requisitos de acceso

Para el acceso al Máster se exige al estudiante el requisito legal conforme a lo previsto en el R.D. 861/2010: Estar en posesión de un título universitario oficial español u otro expedido por una institución de educación superior perteneciente a otro estado integrante del Espacio Europeo de Educación superior que faculte en el mismo para el acceso a enseñanzas de Máster.

- Estar en posesión de un título conforme a sistemas educativos ajenos al Espacio Europeo de Educación Superior sin necesidad de la homologación de sus títulos, previa comprobación por la Universidad de que aquéllos acreditan un nivel de formación equivalente a los correspondientes títulos universitarios oficiales españoles y que facultan en el país expedidor del título para el acceso a enseñanzas de postgrado.

- El acceso por esta vía no implicará, en ningún caso, la homologación del título previo del que esté en posesión el interesado, ni su reconocimiento a otros efectos que el de cursar las enseñanzas de Máster.

Proceso de admisión

El proceso de admisión para cursar un grado o postgrado online en Universidad Europea puede llevarse a cabo durante todo el año, si bien la inscripción en cualquiera de nuestros programas está supeditada a la existencia de plazas vacantes. Para completar el proceso deberás seguir estos sencillos pasos:

1

Documentación

Envía esta documentación a tu asesor personal:

- Formulario de admisión.

- Documento legal de acceso a la titulación elegida.

- Fotocopia de tu DNI.

- Curriculum vitae.

- Plan de estudios de tu grado o carrera de acceso.

2

Prueba de acceso

Realiza las pruebas de admisión, que consisten en:

- Test de evaluación competencial.

- Entrevista personal.

- Prueba de evaluación de idioma (si procede).

3

Reserva de plaza

Formaliza la reserva de plaza por:

- Domiciliación bancaria.

- Tarjeta de crédito.

- Pago virtual.

Programa de becas y ayudas

Queremos ayudarte. Si quieres estudiar en Universidad Europea, tendrás a tu disposición una amplia selección de becas propias y oficiales.

Convalidaciones y traslados de centros

No tienes por qué seguir en algo que no te gusta. Por eso hemos diseñado planes específicos de convalidaciones y traslados de centro.

Consulta cómo solicitar tu estudio de convalidaciones online para cambiar tu expediente y comenzar tus estudios en Universidad Europea.

Claustro

Nuestro profesorado

- Belén García Carretero

Jefa de Estudios de Investigación en Instituto de Estudios Fiscales, Ministerio de Hacienda. Profesora Titular UCM. - Antonio Manuel Cubero Truyo

Catedrático de Derecho Tributario de la Universidad de Sevilla. - Luis Fernando Toribio Bernardez

Profesor titular Universidad de Sevilla. - Belén Palao Bastardés

Socio director BLN Palao Abogados. - Álvaro Falcón Pulido

Profesor doctor Universidad Europea. - Santiago Segarra

IBDT Desarrollo de Negocio, IBM. - Jacobo Ruiz de Villa Cacho

Director de Estrategia en Wolters Kluwer. - Luis Peragón

Analista Tributario, Comisión Europea, OCDE, y Ministerio de Hacienda. - David Carrión Morillo

Catedrático de Derecho Tributario de la Universidad Europea. - German Miñano Fernández

Director de Asuntos Fiscales en Repsol. - Jaime Salmerón Molina

Responsable fiscalidad BENELUX y UE en Repsol. - Nicolás Díaz Ravn

Abogado fiscalista y profesor derecho tributario. Doctor. - Patricia Ciruelos Lara

Abogada fiscalista en Naturgy (antes en UríaMenéndez). Doctora en fiscalidad de las energías renovables - Álvaro del Blanco García

Vocal Asesor del Instituto de Estudios Fiscales del Ministerio de Hacienda. Doctor. - Ana Molina Lebrón

Letrada contencioso-fiscal Iberdrola. Profesora de derecho tributario. Doctora.

Excelencia avalada por los mejores

Preguntas frecuentes

¿Qué es la fiscalidad de un país?

La fiscalidad de un país es el área que comprende al total de convenios, normas o procedimientos firmados que rigen el sistema tributario en materia fiscal.

¿Por qué es importante la fiscalidad internacional?

Con el paso de los años, la globalización ha hecho que las empresas tengan un impacto mucho mayor en las economías de todo el mundo. La internalización de estos procesos, así como los aspectos fiscales son una pieza muy importante en las reglas del comercio exterior.

¿Qué se estudia en fiscalidad internacional a distancia?

Las materias que se imparten en el Máster online en Fiscalidad Internacional son muchas y variadas, destacando el comercio exterior, la tributación internacional, las estrategias avanzadas de internalización y el sistema tributario español y colombiano.

¿A quién va dirigido un Máster en Fiscalidad Internacional online?

El Máster en Fiscalidad Internacional a distancia está pensado para todas aquellas personas que quieran formar parte del proceso estratégico internacional de las empresas.